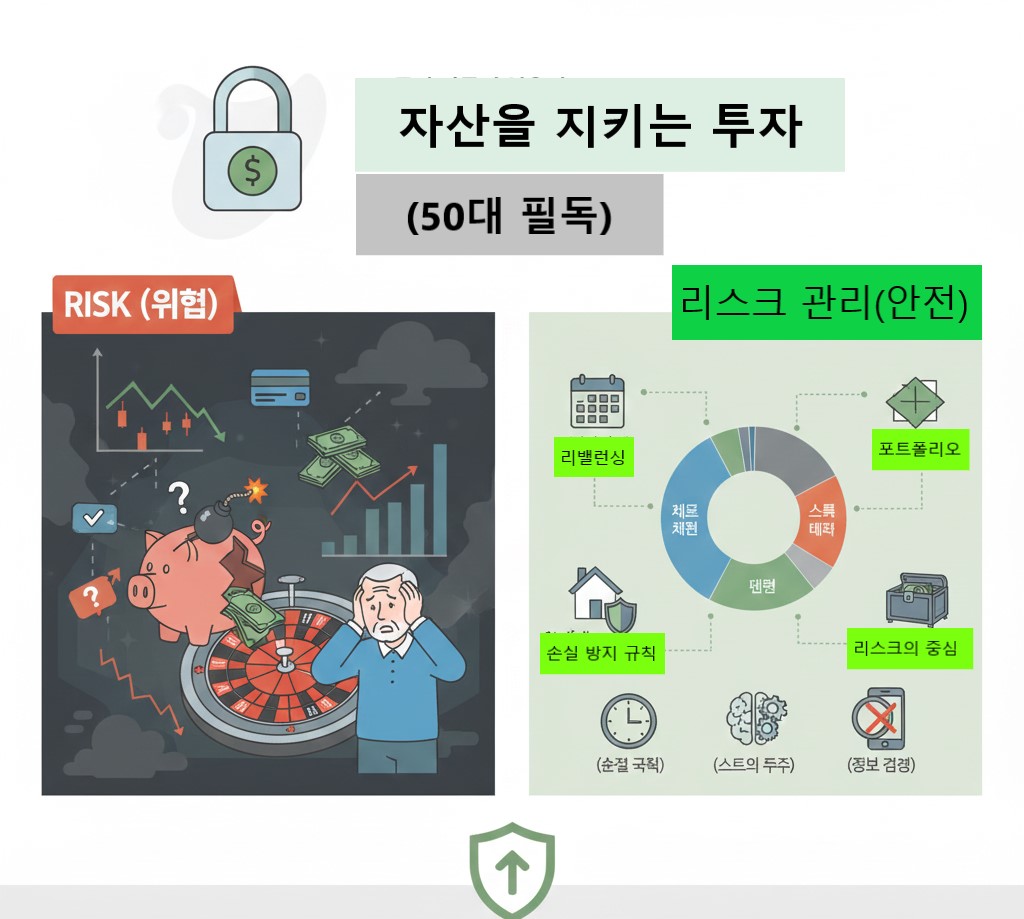

투자 시장은 점점 더 예측하기 어려워지고 있습니다. 금리, 물가, 글로벌 정세가 빠르게 변하면서 그동안 잘 통하던 방식도 더 이상 안전하다고 말하기 어렵죠. 그래서 최근 투자 흐름에서 가장 중요한 키워드로 떠오른 것이 바로 **'리스크 관리'**입니다.

특히 50대 이상 중장년층처럼 안정적인 자산 방어가 중요한 시기에는 **'어떻게 리스크를 줄이면서 꾸준히 불리느냐'**가 핵심 전략이 됩니다. 오늘은 당신의 소중한 자산을 지키는 투자에 필요한 실전 리스크 관리 방법을 구체적으로 소개합니다.

📉 왜 지금 '리스크 관리'가 필수일까? (수익보다 손실 최소화)

최근 몇 년간의 시장은 변동성이 극도로 확대되어 **'예상 밖의 변수'**가 투자를 크게 흔들고 있습니다.

- 갑작스러운 금리 변화와 높은 인플레이션

- 글로벌 지정학적 이슈와 경제 불확실성

- 기술주 중심의 급격한 상승과 급락 반복

이런 상황에서 단순히 "좋다던 종목", "남들이 한다던 투자"만 따라가기에는 리스크가 너무 큽니다. 특히 50대 이후 투자자라면 한 번의 큰 손실이 회복까지 오래 걸리기 때문에 수익보다 '손실 최소화'가 우선 전략이 되어야 합니다.

👉 '더 많이 벌기'보다 '잃지 않는 구조'를 만드는 것이 진짜 자산가가 되는 길입니다.

📊 1. 포트폴리오 '분산 투자': 리스크 관리의 기본 공식

자산을 지키는 투자의 핵심은 한 곳에 몰지 않는 것입니다. 50대 이후에 특히 추천되는 조합은 다음과 같습니다:

- 주식 30~40%:

- 배당 안정성이 높은 우량주 또는 변동성이 낮은 인덱스 ETF 활용

- 변동성이 큰 성장주는 비중 축소 또는 제외

- 채권·채권형 ETF 30%:

- 금리 변화에도 방어력 확보 (주식 하락 시 방어 역할)

- 고령층에게 필수적인 안정 자산

- 대체투자 10~20%:

- 리츠(REITs), 금 ETF 등 시장 변동성과 다른 흐름을 보이는 자산

- 포트폴리오 전체의 변동성 완화 효과

- 현금(예적금·MMF) 10% 이상:

- 시장 급락 시 '기회 자산'을 잡을 대기 자금

- 예상치 못한 개인적인 위기(의료비 등) 대응용

👉 이런 방식으로 포트폴리오를 나누면 한 시장이 흔들려도 전체 자산이 급격히 무너지는 것을 막을 수 있습니다.

📈 2. '리밸런싱': 수익을 지키는 진짜 기술

리스크 관리에서 가장 중요한 행동 전략이 바로 **리밸런싱(자산 비율 재조정)**입니다. 감정에 휘둘리지 않고 정해진 원칙에 따라 자산 비율을 유지하는 것입니다.

- 주식이 너무 올라 비중이 커졌다면 → 일부 매도 (이익 실현)

- 채권이나 안전자산 비중이 낮아졌다면 → 추가 매수 (비중 회복)

- 주기: 분기 또는 반기마다 정해진 비율로 재정비

👉 리밸런싱은 **"고점에서 팔고, 저점에서 사는 구조"**를 자연스럽게 만들어주기 때문에 리스크를 줄이면서도 꾸준한 수익률을 유지할 수 있는 핵심 전략입니다.

🛡 3. '손실 방지 규칙' 만들기: 감정 대신 시스템으로 투자

감정이 개입되면 손실은 더 커지기 마련입니다. 따라서 아래의 **'자동 규칙'**을 미리 만들어두면 리스크를 크게 줄일 수 있습니다.

- 손절 규칙: 종목당 -10% 손실 도달 시 자동 매도 (더 이상 떨어지는 것을 방지)

- 종목 제한: 투자 종목은 최대 15개 이하로 유지 (관리가능한 범위)

- 비중 제한: 1종목 비중 15% 초과 금지 (편중 위험 제거)

👉 이 규칙만 지켜도 '치명적인 손실'은 대부분 피할 수 있으며, 잠 못 이루는 밤도 줄어듭니다.

🧾 4. 중장년층에게 강력 추천되는 '시나리오 투자'

한 가지 전망만 믿는 것은 위험합니다. 실제로 자산을 지키는 사람들은 최소 3개의 시나리오를 준비하고 각 상황에 맞는 대응 계획을 세웁니다.

- 시나리오 1: 경기 상승 시

- 주식 비중 확대, 성장 ETF 보유

- 시나리오 2: 경기 둔화 시

- 채권·리츠 비중 증가, 안정성 강화

- 시나리오 3: 시장 급락 시

- 현금 비중 확대 + 분할 매수 전략으로 기회 포착

👉 투자는 정답이 아니라 **'상황별 대응'**이 중요하며, 미리 계획해두면 위기 상황에서도 흔들리지 않습니다.

🔍 5. 뉴스·소문·단기 급등주는 '리스크의 중심' (정보의 오염 차단)

많은 투자자가 실패하는 이유는 단순합니다. 검증되지 않은 정보에 휩쓸리기 때문입니다.

- 지인의 추천: 아무리 친해도 투자 정보는 맹신 금지

- 커뮤니티 급등주: '나만 아는 정보'는 대부분 사기이거나 늦은 정보

- 유튜브 "내일 오를 종목": 단기 예측은 대부분 틀립니다.

👉 이런 정보들은 검증되지 않은 리스크 덩어리입니다. 자산을 지키는 투자자는 "확실한 원칙"만 믿고 움직입니다.

🧠 6. 결국 투자는 '성공 전략'보다 '실패 방지 전략'이 먼저다

50대 이후의 자산은 단순한 돈이 아닙니다. 앞으로의 노후 안정, 가족의 삶, 건강까지 연결된 **'일상의 기반'**입니다.

그래서 지금 필요한 것은 크게 벌려는 욕심이 아니라, 꾸준히 지키기 위한 리스크 관리입니다.

**'자산을 지키는 투자'**의 핵심은 단순합니다.

- 손실을 제한하고,

- 자산을 분산하고,

- 비중을 조정하며,

- 감정 대신 규칙으로 투자하는 것.

이 네 가지가 갖춰지면 어떤 시장 상황이 와도 흔들리지 않는 견고한 자산 구조를 만들 수 있습니다.

🧩 마무리 — 리스크 관리는 선택이 아니라 필수

투자 성과는 운이 아니라 **'시스템'**에서 나옵니다. 당신이 지금 어떤 시장에 있든, 어떤 자산을 가지고 있든, 오늘부터 리스크 관리 중심의 투자 방식을 시작해 보세요.

적게 벌어도 꾸준히 버는 방식이 결국 더 많은 사람을 경제적 안정과 자유로 이끌어왔습니다.

자산을 지키는 투자, 당신의 투자 인생을 바꾸는 가장 강력한 전략입니다.

'재테크' 카테고리의 다른 글

| 🏡 50대 필수 전략: 주택연금 담보제공 방식 — 안정적 노후 준비 핵심 가이드 (6) | 2025.12.10 |

|---|---|

| 🏡 [50대 필독] 은퇴 준비를 5년 앞당기는 마법: 주택연금 수령액 계산과 최적 활용 가이드 (8) | 2025.12.09 |

| 📊 50대 기준 ‘맞춤형 포트폴리오’ — 안정성과 수익을 함께 잡는 현실적 자산 전략 (4) | 2025.12.03 |

| 🛑 50대가 가장 많이 하는 재테크 실수와 해결법 — 안정적 노후 준비 가이드 (18) | 2025.12.02 |

| 🛡️ 초보도 실수 없는 안전 투자 전략 7가지: 50대를 위한 황금 가이드 (24) | 2025.12.01 |